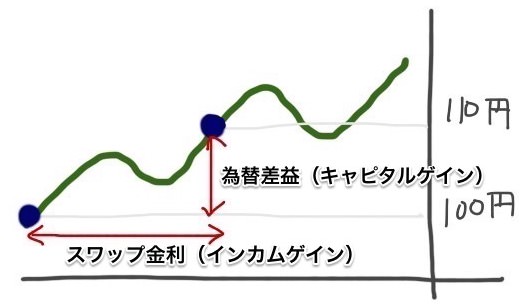

FXには2種類の収益があります。

ここでは、それら2つの収益「為替差益(キャピタルゲイン)」と「スワップ金利(インカムゲイン)」について解説します。

[toc]

為替差益(キャピタルゲイン)とは?

為替レートの変動による利益のことを「為替差益(キャピタルゲイン)」と呼びます。

為替レートは日々変動しており、通貨を「安く買って、高く売る」、もしくは「高く売って、安く買い戻す」ことにより、利益を出すことができます。

例えば、1ドル=100円のときにドルを買い、ドル高が進行して1ドル=110円になったときに売ると、その差額である10円が利益となります。逆に、1ドル=110円のときにドルを売り、ドル安が進行して1ドル=100円のときに買い戻すとやはり差額の10円が利益になります。

トレードを行うには、経済の状況、金利など様々な要因を分析する「ファンダメンタルズ分析」や、通貨ペアの過去の値動きをグラフ化したチャートを見て分析する「テクニカル分析」などを活用し、その為替差益を狙います。

スワップ金利(インカムゲイン)とは?

外貨預金をすれば利子が付きますが、FXでも同様に、日々発生する2国間の金利差による収益「スワップ金利(または、スワップポイント)」を得ることができます。

一般的に、低金利の通貨を売って高金利の通貨を買えば(豪ドル/円の買いなど)、スワップ金利を受け取ることができます。逆に、高金利の通貨を売って低金利の通貨を買えば(豪ドル/円の売りなど)、スワップ金利を支払う必要が出てきます。

また、FXではレバレッジにより、資金よりも大きな取引をすることができるため、外貨預金に比べて何倍もの金利を得ることも可能です。

スワップ金利にはマイナスもある

注意しないといけないのは、スワップ金利はマイナスになることもあるという点。

スワップ金利は通貨間の金利差によって発生するものなので、金利が逆転すると、スワップ金利もプラスからマイナスになり、1日毎に差し引かれることになります。

スワップ金利の額は変動する

スワップ金利は、日々の短期金利の動向に従って市場で決定されるため、変動することがある点にも注意が必要です。

例えば、リーマン・ショックや東日本大震災などの経済混乱時はもちろん、毎年クリスマスから新年にかけての時期も、市場の参加者が少なくなる影響を受けて、受給の乱れからスワップ金利が大きく揺れ動くことが多々あります。

このような一時的な変動は1週間程度で落ち着くことが多いので、通年レベルでみると微々たるものですが、こういった可能性があることも認識しておきましょう。

スワップ金利が付くタイミング

毎日付与されるスワップ金利ですが、付与条件として、日本時間午前7時(米国夏時間は6時)の時点でポジションを持っていることが条件となります。

これは、この時間にニューヨーク外国為替市場がクローズするため、このタイミングでスワップ金利が計算されることになっているのが理由です。

つまり、午前8時にポジションを建てて夜21時に決済したような場合には、スワップ金利の受取は発生しないということです。

スワップ金利はオマケにすぎない

毎日もらえるスワップ金利は、塵も積もれば山となり、その威力は想像以上に凄いものです。

例えば、ある通貨を1万通貨買い、1日100円のスワップ金利が付くとした場合、1年で3万6500円もの金利収入となります。

しかし、ポジションを長期的に持つということは、それだけのリスクを抱えるということ。それ以上に、金利に対する為替変動が大きいため、スワップ金利はオマケ程度に考えておいた方が無難です。

為替差益とスワップ金利の両方得るのが最強ポジション

上図を例として、1万ドルを100円で買い、90日後に110円で決済。1日のスワップ金利を100円とすると。

- 為替差益:(110円-100円)✕1万通貨 = 10万円

- スワップ金利:100円✕90日 = 9,000円

為替差益とスワップ金利の合計で10万9000円の利益になります。

このように、トレンドにのって為替差益を得ながら、プラスのスワップ金利も付くポジションが最強の状態です。なかなか難しいですが。