2014年から投資し始めた、ソーシャルレンディング(投資型クラウドファンディング)。

高すぎる金利に半信半疑だったものの、実質年利6.0%ほどで運用できているので、資産運用の1つとして本格的に利用することにしました。

これまでの投資金額、受け取った分配金など、運用実績も公開しているので参考にどうぞ。

ソーシャルレンディングの運用実績

ソーシャルレンディング(投資型クラウドファンディング)の運用実績サマリーです。

毎月1回月初に更新しています。

| 合計貸付額 | 受取分配金(累計) | 運用損失額 | 運用開始時期 | |

|---|---|---|---|---|

| SBIソーシャルレンディング | 0円 | 73,339円 | 0円 | 2018年1月〜 |

| maneo | 0円 | 59,279円 | -141,878円 | 2014年3月〜 |

| クラウドバンク | 0円 | 199,444円 | 0円 | 2014年3月〜 |

| OwnersBook | 0円 | 64,264円 | 0円 | 2018年1月〜 |

| Funds | 0円 | 10,731円 | 0円 | 2019年1月〜 |

各社より受け取った毎月の分配金と利回り(年利)の推移は次のようになっています。

うちではリスクを抑えるために”担保あり”などの案件を選ぶようにしているので、利回りは少し低めだと思います。

各社それぞれの投資元本と累計損益の推移は次のようになっています。

2017年に運用休止した時期もありましたが、2018年に再開。SBIソーシャルレンディング、マネオ、クラウドバンク、OwnersBook、Fundsの5社それぞれに資金を分散して運用しています。

投資型クラウドファンディングとは?

不特定多数の人から特定のプロジェクト・個人・企業・NPOなどのためにお金を集める仕組み「クラウドファンディング」。

Kickstarterや国内ではCAMPFIREなどが有名ですが、これらは非投資型に分類されます。出資に対するリターンとして得られるものは、その製品やサービスで、どちらかと言うと、応援や社会貢献性の強いものです。

一方で、投資型クラウドファンディングとは、出資に対して金銭的なリターンを得ることができるもので、「ソーシャルレンディング」などとも呼ばれています。

| タイプ | リターン | 国内の主なサービス | |

|---|---|---|---|

| 非投資型 | 寄付型 | 無し | JustGiving |

| 購入型 | 商品やサービス | CAMPFIRE READY FOR? MAKUAKE |

|

| 投資型 | 金利・配当 | maneo クラウドバンク OwnersBook Funds : |

|

日本ではまだ馴染みないかもしれませんが、世界に目を向けると市場規模は毎年倍増しています。

ちなみに、世界最大の投資型クラウドファンディングは、Googleも出資している「Lending Club」。アメリカでは確定拠出年金の運用先としても認められているそうです。

ソーシャルレンディングの特徴

ソーシャルレンディング(投資型クラウドファンディング)の特徴は、主に次のようなもの。

- 少額から始められる(1円〜)

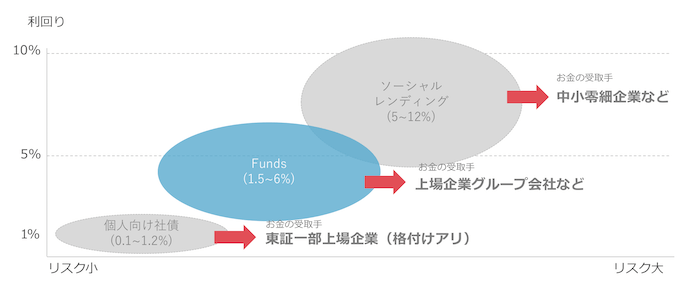

- 利回りが高い(年利5%〜7%)

- 投資商品自体の価格変動がない

- 毎月金利収入が得られる

利用するには、口座開設したサイト上に掲載されている募集案件から好きなものを選び、出資額を入力して申込みをするだけ。そうすれば、案件ごとに決められた返済方法に従い、元本の返済と分配金が支払われるという仕組みです。

最低投資額はサービスや案件で異なりますが、「Funds」であれば、1円〜と少額から投資することができます。

最大の特徴はその利回りの高さ。年利5%〜7%、高いものだと10%というものもあります。

また、株やFX、投資信託などのように、投資商品自体の価格変動がないので、日々の値動きに一喜一憂する必要もありません。

金利5%〜7%って本当?

ところで、このゼロ金利時代に金利5%〜7%も受け取れるの?と気になるところですが、実際に私が受け取った履歴を貼り付けておきます。

SBIソーシャルレンディングでの投資収益

これは、SBIソーシャルレンディングで投資した不動産担保ローン事業者ファンド(利回り6.5%、貸付期間12ヶ月)で、10万円を投資しました。

この案件は早期償還により3ヶ月足らずで全て完済。

投資額の6.5%/12ヶ月が毎月分配金として支払われ、3ヶ月足らずで1,120円の利益を得ました。(1・3ヶ月目の分配金が少ないのは、日割り計算されているため)

利回りが良かったので予定通り12ヶ月運用したかったのですが、こればかりは致し方なし。返済されたお金はすぐに別の案件にまわしました。

maneoでの投資収益

これは、maneoで投資した不動産担保付きのローン(利回り5.5%、貸付期間7ヶ月)で、10万円を投資しました。

年利5.5%なので、投資額の5.5%/12が毎月分配金として支払われ、元本共に無事完済、7ヶ月で3,238円の利益を得ました。(分配金は雑所得に該当し20%の源泉徴収。確定申告で精算。)

尚、この案件は元本一括返済なので最後の返済月に元本がまとめて返済されていますが、中には元利均等返済の案件など、より安全性の高いものもあります。

クラウドバンクでの投資収益

これは、クラウドバンクで投資した代替エネルギー特化型ローンファンド(利回り7.0%、貸出期間12ヶ月)で、30万円を投資しました。

2015年10月まで毎月1700円前後が分配金として支払われ、トータルすると年利7.3%という高いパフォーマンスになりました。ここから20%の源泉徴収がありますが、それでも収益性の高さは群を抜いています。

また、投資したお金も、無事9月に償還金として返済されているのがわかります。

OwnersBookでの投資収益

これは、OwnersBookでの不動産投資ファンド(利回り4.5%、貸付期間14ヶ月)で、10万円を投資しました。

配当金の支払いは毎四半期となるので、3ヶ月に1度まとめて支払われています。

利回り4.5%と他社の投資案件に比べて低めの設定ですが、担保もしっかりしているなど、それだけリスクが抑えられているものと思われます。

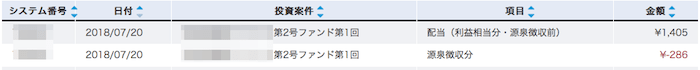

Funds(ファンズ)での投資収益

これは、Funds(ファンズ)でのアイフルビジネスローンファンド(利回り1.8%、貸付期間12ヶ月)で、30万円を投資しました。

この案件は利回りは低いのですが、東証一部上場企業「アイフル株式会社」が連結子会社に貸し付けを行うための原資を募るもので、リスクも低いであろうと安心して貸し付けしたものです。

リスクはないの?

投資におけるリターンとリスクはトレードオフです。

これだけの高金利だとリスクも相当高いのでは?と思いますが、使い方次第でリスクは抑えることができます。

ソーシャルレンディングの主なリスクとその対策は次のようになります。

デフォルト(貸倒れ)リスク

デフォルトとは、貸したお金が返ってこないリスクです。

デフォルトが発生すると、サービス会社はもちろん督促を行いますが返済の肩代わりはしてくれません。つまり、全面的に貸し手である投資家がリスクを負い、投資額の全てまたは一部を失うことになります。

リスク対策としては、案件によっては不動産や売掛債権などの担保、借り手代表者の保証などが設定されているので、そのような案件を選ぶことで万が一にも資金が返ってくる可能性は高まります。

また、1つの案件に資金を集中させるのではなく、複数案件への分散投資は必須です。特に、不動産、太陽光発電など同じ種類の案件に集中した場合、市況が悪化したときに総崩れとなる可能性も考慮して分散させましょう。

ちなみに、現時点では各社とも貸倒れ率は1%未満です。銀行の融資並、またはそれ以上に借り手の審査が厳しいんだとか。

こんな事業者に注意!!

一部のソーシャルレンディング事業者で、投資家から集めた資金を運用しているように見せかけ、実際は自社グループに流して自転車操業→返済滞納ということがありました。

参考 みんなのクレジット、投資家無視の「禁じ手」を実行か東京商工リサーチ残念ながらこのような悪徳事業者も存在するため、あまりにも利回りの高い案件ばかりの事業者は要注意です。

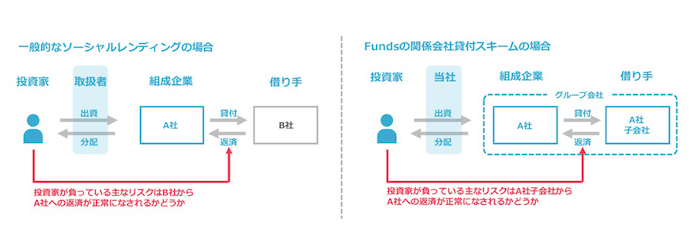

ちなみに、後発の事業者「Funds」では、従来のソーシャルレンディングとは一線を画する仕組みで、リスクが低く抑えられるようにしています。

- 自社グループで運用・貸付をせず、募集のみに特化

- 貸付け対象は、上場企業や監査法人が監査している会社

- 借り手企業とファンド組成企業を関係会社とする(リスク判断がしやすい)

事業者リスク(サービス会社破綻のリスク)

サービス会社自体が倒産することで、投資した資金が返ってこないリスクです。

各サービス会社とも、万一に備えて分別管理の仕組みを取っているので、投資家の資金は極力守られるはずです。

1つのサービス会社に資金を集中するのではなく、複数のサービス会社で口座開設して資金を分散させることで、リスクを抑えることができます。

尚、闇雲に数多くのサービス会社を利用するのではなく、上場企業など信頼できる会社に絞ることも大切です。

流動性リスク(途中売却・解約できないリスク)

ソーシャルレンディングでは、一度お金を貸し出せば、貸出期間中に解約することはできません。

投資期間は4ヶ月〜2年と幅広い案件があるので、できるだけ長期の案件を避けることでリスクを抑えることができます。

主なソーシャルレンディング・サービス

現在、国内で利用できる主なソーシャルレンディング(投資型クラウドファンディング)には、次のようなものがあります。

- クラウドバンク:唯一の証券会社運営。金融庁監督下により透明性が高い。

- OwnersBook:不動産に特化。厳選案件により利回り控えめだが低リスク。

- maneo:国内初の融資型CF。

- Funds:従来のソーシャルレンディングより低リスク。1円から投資可能。

ちなみに私は、これら5社全てに分散して運用しています。

当初はクラウドバンク1本だったのですが、事業者リスクの分散にマネオ、SBIソーシャルレンディング、OwnersBook、Fundsも追加で口座開設した形です。

「Funds」は、想定利回りは少し低くなるものの、従来のソーシャルレンディングと比較してリスクも低くなるため、投資割合を増やしていく予定です。

また、各社では不定期でキャンペーン扱いの高利回り案件が募集されることがあります。それらオイシイ案件は募集と同時にすぐ埋まってしまうため、とりあえず口座を開いておいてすぐに対応できるようにしておくことをオススメします。

人気すぎて投資できない?

ソーシャルレンディングサービスでは、案件の募集が始まると皆が一斉に申し込み、先着順で募集金額が埋まり次第終了となります。

人気の事業者によっては、案件募集があってもクリック合戦の末、ものの数秒で募集枠が埋まってしまい投資できないことが多々あります。

事業者に預け入れた資金や、案件終了で返済された元本はすぐ次の貸付に回さないと運用効率が悪くなるため、非常に大きな問題です。

私が利用している事業者では、投資のしやすさは次のようになります。

- クラウドバンク:募集開始後も数日埋まらないので余裕を持って投資できる。

- OwnersBook:募集開始時刻を非公開にするも即完売で投資機会を逃しやすい。(→抽選方式導入)

- maneo:人気の案件はすぐ埋まるが案件の数が多いので投資先には困らない。

- Funds:人気があるにも関わらず、案件数が少なく募集金額も大きくないので、募集後即完売で難しい。(→抽選方式導入)

中でも「OwnersBook」と「Funds」は、人気の事業者でありながら案件数が少ないので、投資するのが非常に難しい状況となっていました。

そこで、投資機会を公平に提供できるように、この2社はそれぞれ抽選方式での募集枠が新たに設けられました。

案件の募集総額の何割かを抽選枠とし、残りをこれまで通り先着順とすることで、不毛なクリック合戦に労力を費やさなくても投資機会を得ることができるようになります。

こういった、投資のしやすさ(お金を効率的に運用できるか)も、利用する事業者を選択する際には大切なことですので、参考にしてみて下さい。